TÓM TẮT:

Có nhiều phương pháp đánh giá hiệu quả dự án đầu tư: Dự án đầu tư mới; Dự án mở rộng sản xuất; Bán thiết bị cũ mua thiết bị mới; Dự án trong điều kiện có lạm phát… Riêng đánh giá Dự án có thời gian hoạt động không bằng nhau, loại trừ lẫn nhau rất phức tạp, cần có phương pháp đánh giá khoa học để chọn ra các dự án đầu tư có hiệu quả nhất, nâng cao hiệu quả hoạt động của doanh nghiệp, thúc đẩy tăng trưởng kinh tế, tăng thu ngân sách, giải quyết công ăn việc làm. Bài viết này, tác giả nghiên cứu lý thuyết tìm chỉ tiêu đánh giá hiệu quả dự án đầu tư loại trừ lẫn nhau, có thời gian hoạt động không bằng nhau phù hợp, sau đó phân tích thực tế thực trạng đánh giá dự án loại trừ lẫn nhau có thời gian hoạt động không bằng nhau ở 1 doanh nghiệp có 2 dự án đầu tư nuôi thủy sản. Từ đó, tác giả đề xuất sử dụng chỉ tiêu dòng tiền đều tương đương (EAA - Equivalent annual annuity) để đánh giá hiệu quả dự án.

Từ khóa: dự án đầu tư, hiệu quả hoạt động, lãi suất chiết khấu, thời gian hoạt động, dòng tiền.

1. Đặt vấn đề

Theo Berk, DeMarzo and HarFord, 2024, Fundamentals of Corporate Finance, 6th edition. Published by McGraw-Hill; Terence C.M.Tse, Corporate Finance the basics,second Edition,2024, published by Routledge và Stephen A. Ross, Randolph W. Westerfield and Jeffrey Jaffe, 2022, Corporate Finance 13 th edition, published by McGraw-Hill sử dụng các tiêu chí hiện giá thuần - The net present value (NPV); Tỷ suất sinh lời nội bộ - The internal rate of return - (IRR); Chỉ số sinh lợi - the profitability index (PI); Thời gian thu hồi vốn có chiết khấu - the discounted payback period (DPP),… để đánh giá hiệu quả dự án đầu tư của các doanh nghiệp.

Tuy nhiên, nếu gặp trường hợp lựa chọn các dự án đầu tư, loại trừ lẫn nhau, có thời gian hoạt động không bằng nhau thì không thể sử dụng các chỉ tiêu trên để đánh giá, lựa chọn dự án đầu tư có hiệu quả. Vì vậy, cần nghiên cứu tìm chỉ tiêu đánh giá hiệu quả dự án đầu tư loại trừ lẫn nhau, có thời gian hoạt động không bằng nhau phù hợp.

Về lý thuyết chúng ta sử dụng 2 phương pháp để giải quyết trường hợp này: Phương pháp chuỗi thay thế; Phương pháp dòng tiền đều tương đương hàng năm EAA (Equivalent annual annuity method - EAA).

1.1. Phương pháp chuỗi tiền thay thế

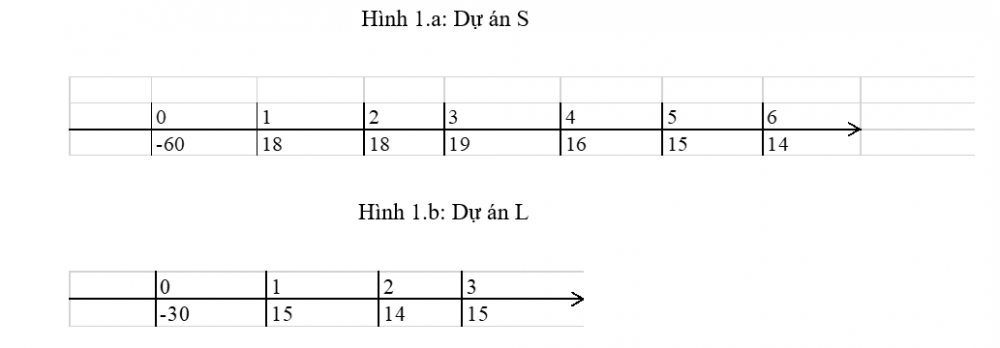

Thí dụ 1.1: Công ty Xuất nhập khẩu Giang Châu đang lựa chọn 2 dự án S và L loại trừ lẫn nhau, cả 2 dự án đều cùng mục đích hiện đại hóa quá trình sản xuất. Với lãi suất chiết khấu của 2 dự án là 14%, thể hiện ở Hình 1a và 1.b. (Đơn vị tính: Tỷ đồng).

![]()

Với kết quả trên dự án S có vẻ tốt hơn dự án L vì NPV(S)=6,11 > NPV(L) 4,06. Nhưng do 2 dự án S và L có thời gian hoạt động không bằng nhau, nên cần tiếp tục phân tích thêm. Để có sự so sánh phù hợp giữa dự án S và L, sử dụng phương pháp chuỗi thay thế bằng cách tìm NPV của dự án L với một thời kỳ là 6 năm (3 năm x 2), sau đó so sánh NPV của giai đoạn được kéo dài này với NPV của dự án S sẽ cho kết quả như sau:

NPV của dự án L với thời kỳ 6 năm (3 năm x 2). (Hình 1.c)

![]()

Với kết quả này (Khi dự án L được kéo dài 6 năm) sẽ có NPV(L)=6,79 > NPV(S) = 6,11.

Dự án L sẽ được chọn

Tuy nhiên, sử dụng phương pháp này trong thực tế dễ gặp những vấn đề khó khăn sau:

- Nếu dự án S có thời hạn hoạt động là 20 năm và dự án L có thời gian hoạt động là 15 năm, chúng ta sẽ phân tích một chuỗi thay thế là 300 năm (300 năm là bội số chung nhỏ nhất của 20 và 15 năm). Điều này phân tích rất khó khăn, phức tạp.

- Vì vậy, phân tích theo phương pháp một chuỗi thay thế quá dài khó áp dụng trong thực tế.

Do đó, phương pháp chuỗi thay thế rất ít được sử dụng.

1.2. Phương pháp chuỗi tiền đều tương đương hàng năm (Equivalent annual annuity method - EAA)

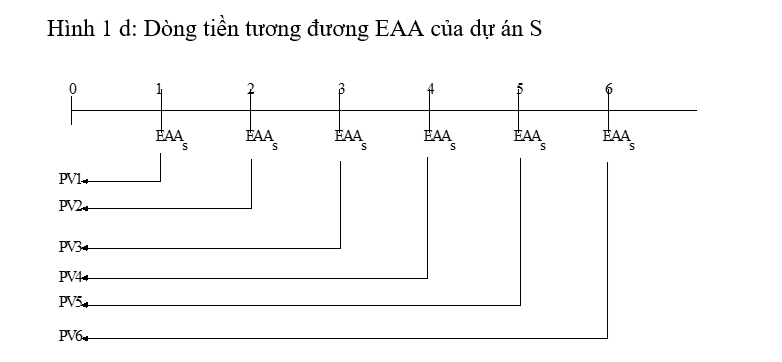

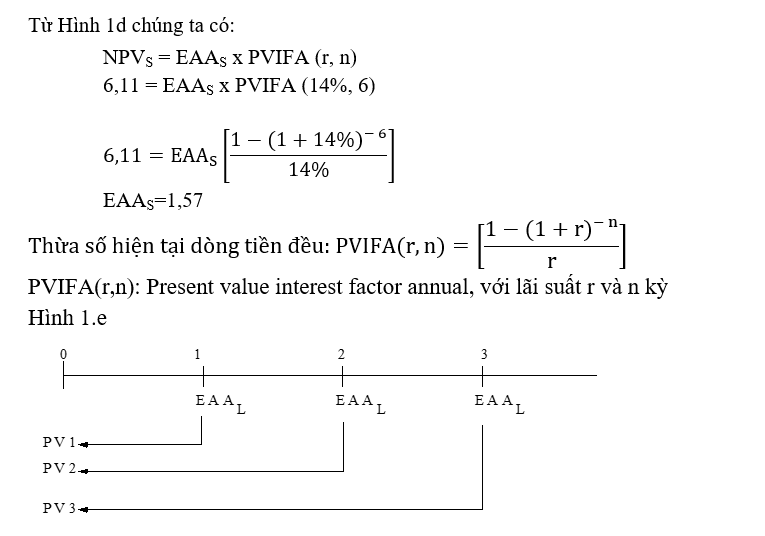

Để đánh giá những dự án loại trừ lẫn nhau có thời gian hoạt động không bằng nhau một cách nhanh chóng và chính xác, phương pháp chuỗi tiền đều tương đương hàng năm thường được sử dụng. Phương pháp này sẽ chuyển đổi NPV của dự án thành chuỗi tiền đều tương đương EAA. Dự án nào có EAA cao hơn sẽ được chọn. Phương pháp này đơn giản, dễ thực hiện. (Tiếp tục thực hiện thí dụ 1.1). Các bước thực hiện như sau:

Bước 1: Tìm NPV của từng dự án theo thời gian hoạt động

Ta tính được

NPV(S) = 6,11

NPV(L) = 4,06

Bước 2: Tìm các chuỗi tiền đều tương đương hàng năm (EAA) cho từng dự án, khi quy về giá trị hiện tại, tổng PV của chúng sẽ bằng NPV của các dự án đã tính ở bước 1.

Tương tự ta có:

NPV(L) = EAAL x PVIFA (14%, 3)

4,06= EAAL x 2.401,8

EAAL= 1,75

Bước 3: Với kết trên quả trên, Doanh nghiệp chọn dự án L, vì có EAA cao nhất (EAAL= 1,75 > EAAS = 1,57 ) (Hình 1.e)

2. Thực trạng đánh giá dự án loại trừ lẫn nhau có thời gian hoạt động không bằng nhau

Để làm rõ lý thuyết trên chúng ta xem xét, thưc tế các dự án loại trừ lẫn nhau có thời gian hoạt động không bằng nhau ở doanh nghiệp như sau:

Tại Công ty TNHH Vĩnh Tế năm 2026 có 2 dự án đầu tư nuôi thủy sản với thông tin như sau: (Bảng 1)

Bảng 1. Dữ liệu nuôi thủy sản

|

|

Chỉ tiêu |

|

|

|

Đơn vị |

Cá lóc |

Lươn |

||

|

1.Sản lượng tiêu thụ hàng năm (Q) |

|

Kg |

11.000 |

12.000 |

|||||

|

2.Giá bán một sản phẩm (P) |

|

10.000 đồng |

4,50 |

5,00 |

|||||

|

4.Biến phí một sản phẩm (v) |

|

10.000 đồng |

3,90 |

4,30 |

|||||

|

3.Định phí (Chưa kể khấu hao) |

|

Triệu đồng |

2.000 |

3.500 |

|||||

|

5.Vốn lưu động thuần |

|

Triệu đồng |

2.200 |

1.900 |

|||||

|

6.Trị giá thiết bị |

|

Triệu đồng |

4.500 |

3.200 |

|||||

|

7.Trị giá phế liệu bán khi kết thúc dự án |

|

Triệu đồng |

600 |

700 |

|||||

|

8.Thiết bị khấu hao theo phương pháp đường thẳng |

|

|

|||||||

|

9.Dự án có đời sống kinh tế |

|

năm |

7 |

4 |

|||||

|

10.Thuế suất thuế thu nhập DN (T) |

|

20% |

20% |

||||||

|

11.Chi phí sử dụng vốn của dự án (r) |

|

|

15% |

15% |

|||||

Nguồn: Công ty TNHH Vĩnh Tế

Với thông tin trên lãnh đạo Công ty TNHH Vĩnh Tế tiến hành đánh giá lựa chọn dự án đầu tư có hiệu quả nhất với các bước phân tích như sau: (Bảng 2)

Dự án nuôi cá lóc: (Bảng 2, Bảng 3)

Bảng 2. Dòng tiền dự án nuôi cá lóc

Đơn vi tính: Triệu đồng

|

CHỈ TIÊU |

|

0 |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

1.Doanh thu (PxQ) |

|

49.500 |

49.500 |

49.500 |

49.500 |

49.500 |

49.500 |

49.500 |

|

|

2.Tổng biến phí (vxQ) |

|

42.900 |

42.900 |

42.900 |

42.900 |

42.900 |

42.900 |

42.900 |

|

|

3.Định phí (chưa kể khấu hao) |

|

2.000 |

2.000 |

2.000 |

2.000 |

2.000 |

2.000 |

2.000 |

|

|

4.Khấu hao (D) |

|

557 |

557 |

557 |

557 |

557 |

557 |

557 |

|

|

5.EBIT (1-2-3-4) |

|

4.043 |

4.043 |

4.043 |

4.043 |

4.043 |

4.043 |

4.043 |

|

|

6.OCF [EBIT*(1-T) + D] |

|

3.791 |

3.791 |

3.791 |

3.791 |

3.791 |

3.791 |

3.791 |

|

Nguồn: Tính toán của tác giả

Bảng 3. Kết quả dự án nuôi cá lóc

Đơn vi tính: Triệu đồng

|

CHỈ TIÊU |

|

|

|

Năm |

|

|||||

|

|

|

|

0 |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

I. Chi đầu tư ban đầu (1+2) |

|

(6.700) |

||||||||

|

1. Mua sắm thiết bị |

|

(4.500) |

||||||||

|

2. Vốn lưu động thuần tăng lên |

|

(2.200) |

||||||||

|

II. Dòng tiền hoạt động (OCF) |

|

|||||||||

|

4. Dòng tiền hoạt động (OCF) |

|

3.791 |

3.791 |

3.791 |

3.791 |

3.791 |

3.791 |

3.791 |

||

|

III. Dòng tiền năm kết thúc dự án (5+7) |

2.800 |

|||||||||

|

5. Thu hồi vốn lưu động thuần |

|

2.200 |

||||||||

|

7. Thanh lý máy móc thiết bị |

|

600 |

||||||||

|

IV. Dòng tiền thuần (I+II+III) |

|

(6.700) |

3.791 |

3.791 |

3.791 |

3.791 |

3.791 |

3.791 |

6.591 |

|

|

V. Kết quả |

|

|||||||||

|

NPV Tại |

15% |

10.127 |

||||||||

|

IRR: |

|

43,09% |

||||||||

Nguồn: Tính toán của tác giả

Dự án nuôi lươn:

Bảng 4. Dòng tiền dự án nuôi lươn

Đơn vi tính: Triệu đồng

|

CHỈ TIÊU |

|

|

0 |

1 |

2 |

3 |

4 |

|

1.Doanh thu (PxQ) |

|

|

60.000 |

60.000 |

60.000 |

60.000 |

|

|

2.Tổng biến phí (vxQ) |

|

|

51.600 |

51.600 |

51.600 |

51.600 |

|

|

3.Định phí (chưa kể khấu hao) |

|

3.500 |

3.500 |

3.500 |

3.500 |

||

|

4.Khấu hao (D) |

|

625 |

625 |

625 |

625 |

||

|

5.EBIT (1-2-3-4) |

|

|

4.275 |

4.275 |

4.275 |

4.275 |

|

|

6.OCF [EBIT*(1-T) + D] |

|

|

4.045 |

4.045 |

4.045 |

4.045 |

|

Nguồn: Tính toán của tác giả

Bảng 5. Kết quả dự án nuôi lươn

Đơn vi tính: Triệu đồng

|

CHỈ TIÊU |

|

Năm |

|

||||||

|

|

|

|

0 |

1 |

2 |

3 |

4 |

||

|

I.Chi đầu tư ban đầu (1+2) |

|

(5.100) |

|||||||

|

1.Mua sắm thiết bị |

|

(3.200) |

|||||||

|

2.Vốn lưu động thuần tăng lên |

|

(1.900) |

|||||||

|

II.Dòng tiền hoạt động (OCF) |

|

||||||||

|

4.Dòng tiền hoạt động (OCF) |

|

4.045 |

4.045 |

4.045 |

4.045 |

||||

|

III.Dòng tiền năm kết thúc dự án (5+7) |

2.600 |

||||||||

|

5.Thu hồi vốn lưu động thuần |

|

1.900 |

|||||||

|

7.Thanh lý máy móc thiết bị |

|

700 |

|||||||

|

IV.Dòng tiền thuần (I+II+III) |

|

(5.100) |

4.045 |

4.045 |

4.045 |

6.645 |

|||

|

V.Kết quả |

|

||||||||

|

NPV Tại |

15% |

7.934,95 |

|||||||

|

IRR: |

|

74,92% |

|||||||

Nguồn: Tính toán của tác giả

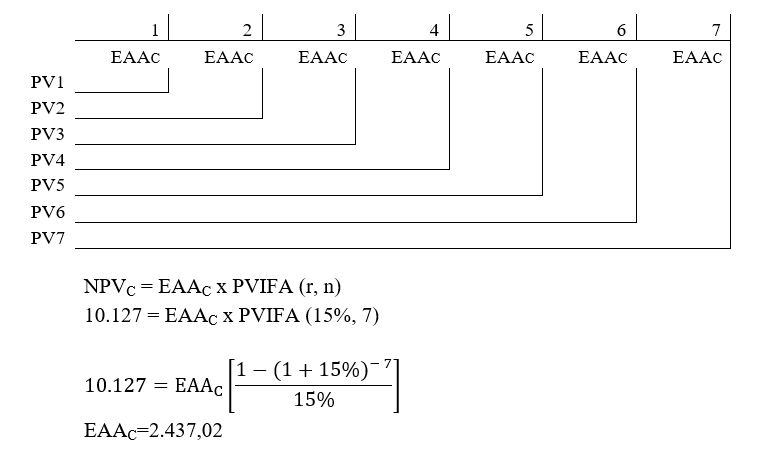

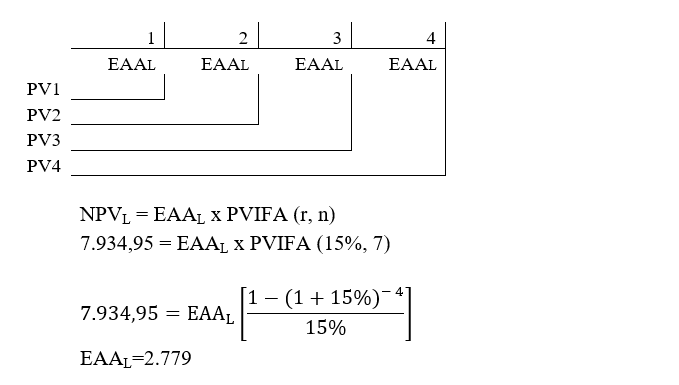

Từ kết quả NPV của 2 dự án ở Bảng 4 và 5, dòng tiền tương đương nuôi cá lóc EAAC và dòng tiền tương đương nuôi lươn EAAL của 2 dự án, như sau:

Do dòng tiền tương đương của dự án nuôi lươn EAAL=2.779 lớn hơn dòng tiền tương đương của dư án nuôi cá lóc EAAC = 2.437,02 (EAAL=2.779 > EAAC=2.437,02. Điều này có nghĩa hiệu quả của dự án nuôi lươn cao hơn hiệu quả của dự án nuôi cá lóc, nên dự án nuôi lươn được chấp nhận.

3. Giải pháp

Có nhiều chỉ tiêu: Hiện giá thuần - The net present value (NPV); Tỷ suất sinh lời nội bộ - The internal rate of return - (IRR); Chỉ số sinh lợi - the profitability index (PI); Thời gian thu hồi vốn có chiết khấu - the discounted payback period (DPP),… để đánh giá hiệu quả các dự án đầu tư: Dự án đầu tư mới; Dự án mở rộng sản xuất; Bán thiết bị cũ mua thiết bị mới; Dự án trong điều kiện có lạm phát… Riêng đánh giá dự án đầu tư loại trừ lẫn nhau, có thời gian hoạt động không bằng nhau rất phức tạp, nhưng rất cần thiết để doanh nghiệp chọn dự án đầu tư có hiệu quả nhất. Để giải quyết vấn đề nay, tác giả đề xuất sử dụng chỉ tiêu dòng tiền đều tương đương (EAA - Equivalent annual annuity) để đánh giá hiệu quả dự án. Phương pháp này chuyển đổi hiện giá thuần (NPV) thành dòng tiền đều tương đương hàng năm có cùng đời sống kinh tế của dự án. Dự án nào có EAA cao nhất sẽ được chọn, điều này sẽ giúp cho doanh nghiệp nâng cao hiệu quả đầu tư, nâng cao khả năng cạnh tranh trên thị trường, mở rộng sản xuất kinh doanh, thúc đẩy tăng trưởng kinh tế, tăng thu ngân sách, giải quyết công ăn việc làm,… hội nhập kinh tế quốc tế thành công.

TÀI LIỆU THAM KHẢO:

David J. Denis, (2024). Handbook of Corporate Finance. Published by McGraw-Hill.

Berk, DeMarzo and HarFord, (2024). Fundamentals of Corporate Finance, 6th edition. Published by McGraw-Hill.

Denzil Watson and Antony Head, (2023). Corporate Finance Principles and Practice, 9th edition, Published by Pearson.

Jeff Madura, Ariful Hoque, Chandrasekhar Krishnamurt (2022). International Financial Management, 02nd edition. Published by Pearson.

Jeff Madura, Roland Fox, (2023). International Financial Management, 6th edition. Published by Pearson.

Jonathan Berk, Peter DeMarzo, (2024). Corporate Financial, 6th. Published by Pearson.

Terence C.M.Tse, (2024). Corporate Finance the basics, second Edition, published by Routledge.

Stephen A. Ross, Randolph W. Westerfield and Jeffrey Jaffe, (2022). Corporate Finance 13 th edition. Published by McGraw-Hill.

Evaluating investment projects with unequal lifespans

Nguyen Trung Truc

Faculty of Finance and Accounting, Nguyen Tat Thanh University

Abstract:

Investment project evaluation can be approached through various methods, including those for new investments, production expansion, equipment replacement, and projects undertaken under inflationary conditions. Among these, assessing mutually exclusive projects with unequal operating periods presents particular complexity, requiring a rigorous and scientific methodology to identify the most effective options. Accurate evaluation not only enhances business performance but also contributes to economic growth, increases budget revenue, and supports job creation. This study examines theoretical approaches to selecting appropriate indicators for such evaluations, then analyzes the current practices in a business case involving two aquaculture investment projects with unequal lifespans. Based on this analysis, the study proposes the use of the Equivalent Annual Annuity (EAA) method as a suitable indicator for assessing the effectiveness of mutually exclusive investment projects with differing operating periods.

Keywords: investment project, operating efficiency, discount rate, operating time, cash flow.

[Tạp chí Công Thương - Các kết quả nghiên cứu khoa học và ứng dụng công nghệ, Số 22 năm 2025]